O método de equivalência patrimonial sempre traz dúvidas aos iniciantes no estudo da contabilidade. assim como o registro da variação de sua mensuração no ativo das investidoras normalmente demanda tempo para a compreensão, incluindo seus impactos tributários.

Em razão disso, na coluna de hoje vamos abordar brevemente do que se trata o método de equivalência patrimonial, incluindo um exemplo simples e indicando literatura adicional para aqueles que desejem se aprofundar sobre o tema.

Em primeiro lugar é importante esclarecer que o método de equivalência patrimonial nada mais é do que um método de avaliação de investimentos de participações societárias em outras empresas. Assim, quando consultamos o artigo 183 da Lei das Sociedades Anônimas, verificamos que, por exemplo, ativos imobilizados são avaliados pelo custo de aquisição, deduzido do saldo da respectiva conta de depreciação, amortização ou exaustão (inciso V). Já os estoques são avaliados pelo custo de aquisição ou produção, deduzido de provisão para ajustá-lo ao valor de mercado, quando este for inferior (inciso II). Por sua vez, as participações societárias são avaliadas pelo custo ou pelo método de equivalência patrimonial (inciso III).

Note que, cada tipo de ativo possui seu próprio método de avaliação. No caso de participações societárias, a Lei nº 6.404/76 indica que devem ser avaliadas por custo ou método de equivalência patrimonial. Digno de nota que há casos em que a entidade mantém participação societária com o objetivo de gerar caixa por meio de recebimento de dividendos ou ganho de capital na alienação futura desses ativos. Nesse caso, conforme esclarecem Salotti et. al (2019)[1] tais ativos devem ser classificados como ativos financeiros, sujeitos ao escopo dos CPCs 39, 40 e 48. Embora não iremos adentrar nessas especificidades, é importante a atenção do leitor sobre essa ressalva.

Também é possível extrair da norma contábil a definição de equivalência patrimonial, o que encontramos no item 3 do PRONUNCIAMENTO TÉCNICO CPC 18 (R2). Vejamos:

Método da equivalência patrimonial é o método de contabilização por meio do qual o investimento é inicialmente reconhecido pelo custo e, a partir daí, é ajustado para refletir a alteração pós-aquisição na participação do investidor sobre os ativos líquidos da investida. As receitas ou as despesas do investidor incluem sua participação nos lucros ou prejuízos da investida, e os outros resultados abrangentes do investidor incluem a sua participação em outros resultados abrangentes da investida.

Em resumo, o objetivo do MEP é refletir na avaliação contábil do ativo da sociedade investidora a variação do patrimônio líquido da investida.

É muito comum ouvirmos que o método de equivalência patrimonial é um método de consolidação de uma linha. O que se pretende dizer com isso é que a equivalência patrimonial acaba por permitir que seja refletido, numa única linha do balanço da investidora, uma suposta realidade econômica do grupo, ainda que de forma resumida.

Vejamos um caso prático para que possamos refletir sobre isso. Tomamos como exemplo os balanços da Empresa “A” (investidora) e a Empresa “B” (investida):

Empresa “A” (Investidora)

Empresa “B” (Investida)

Note que no ativo da investidora está refletido o PL da Empresa “B”, denotando que a Empresa “A” detém 100% da participação societária de “B”. Trata-se, assim, de uma forma de refletir, numa linha única, as demonstrações financeiras da Empresa “B”, porém de forma bastante resumida.

Dizer que o MEP é correspondente a consolidação de uma linha talvez seja um pouco excessivo, visto que o Balanço Consolidado traria informações muito mais úteis ao usuário da informação contábil, enquanto que a equivalência, ao resumir tudo numa única linha, não faz. Vejamos o balanço consolidado:

Perceba que, nesse caso, não há mais a linha investimentos, na medida em que estamos apresentando um balanço do grupo, e não da investidora. Certamente, o balanço consolidado permite uma melhor percepção da realidade econômica do grupo, o que não é possível com a equivalência patrimonial. Com isso não estamos, de forma alguma, criticando o método de equivalência patrimonial, mas apenas ressaltando as diferenças que são visíveis.

Entendido o que é o método de equivalência patrimonial, faz-se necessário identificarmos em que casos ele é aplicado. Aqui, novamente, nos valemos dos ensinamentos de Salotti et. al (2019), que trazem o seguinte quadro resumo:

Portanto, o método de equivalência patrimonial é aplicável quando a investidora tem o controle, controle conjunto ou influência significativa. Isso também é possível concluir da leitura do artigo 248 da Lei das SAs, a ver:

Art. 248. No balanço patrimonial da companhia, os investimentos em coligadas ou em controladas e em outras sociedades que façam parte de um mesmo grupo ou estejam sob controle comum serão avaliados pelo método da equivalência patrimonial, de acordo com as seguintes normas:

A definição de controle e coligação também se encontra na Lei das SAs.

Art. 116. Entende-se por acionista controlador a pessoa, natural ou jurídica, ou o grupo de pessoas vinculadas por acordo de voto, ou sob controle comum, que:

a) é titular de direitos de sócio que lhe assegurem, de modo permanente, a maioria dos votos nas deliberações da assembléia-geral e o poder de eleger a maioria dos administradores da companhia; e

b) usa efetivamente seu poder para dirigir as atividades sociais e orientar o funcionamento dos órgãos da companhia.

Art. 243. O relatório anual da administração deve relacionar os investimentos da companhia em sociedades coligadas e controladas e mencionar as modificações ocorridas durante o exercício.

1º São coligadas as sociedades nas quais a investidora tenha influência significativa.

2º Considera-se controlada a sociedade na qual a controladora, diretamente ou através de outras controladas, é titular de direitos de sócio que lhe assegurem, de modo permanente, preponderância nas deliberações sociais e o poder de eleger a maioria dos administradores.

4ºConsidera-se que há influência significativa quando a investidora detém ou exerce o poder de participar nas decisões das políticas financeira ou operacional da investida, sem controlá-la.

5º É presumida influência significativa quando a investidora for titular de 20% (vinte por cento) ou mais do capital votante da investida, sem controlá-la.

Sobre influência significativa ainda é pertinente a reprodução do item 05 do PRONUNCIAMENTO TÉCNICO CPC 18 (R2):

-

Se o investidor mantém direta ou indiretamente (por meio de controladas, por exemplo), vinte por cento ou mais do poder de voto da investida, presume-se que ele tenha influência significativa, a menos que possa ser claramente demonstrado o contrário. Por outro lado, se o investidor detém, direta ou indiretamente (por meio de controladas, por exemplo), menos de vinte por cento do poder de voto da investida, presume-se que ele não tenha influência significativa, a menos que essa influência possa ser claramente demonstrada. A propriedade substancial ou majoritária da investida por outro investidor não necessariamente impede que um investidor tenha influência significativa sobre ela.

Essas informações nos permitem, nesse passo, chegarmos a algumas conclusões sobre a aplicação do método de equivalência patrimonial:

- Os investimentos em controladas ou coligadas deverão ser avaliados pelo MEP;

- São controladas as sociedades nas quais a controladora, é titular de direitos de sócio que lhe assegurem, de modo permanente, preponderância nas deliberações sociais e o poder de eleger a maioria dos administradores;

- São coligadas as sociedades nas quais a investidora tenha influência significativa, sendo que se presume influência significativa quando a investidora for titular de 20% ou mais do capital votante da investida, sem controlá-la.

Tais conclusões também são confirmadas pelo artigo 420 do Regulamento do Imposto de Renda que assim dispõe:

Art. 420. Serão avaliados pelo valor de patrimônio líquido os investimentos da pessoa jurídica (Lei nº 6.404, de 1976, art. 248, caput) :

I – em sociedades controladas;

II – em sociedades coligadas; e

III – em sociedades que façam parte do mesmo grupo ou estejam sob controle comum.

1º Considera-se controlada a sociedade na qual a controladora, diretamente ou por meio de outras controladas, seja titular de direitos de sócio que lhe assegurem, de modo permanente, preponderância nas deliberações sociais e poder de eleger a maioria dos administradores (Lei nº 6.404, de 1976, art. 243, § 2º) .

2º Consideram-se coligadas as sociedades nas quais a investidora tenha influência significativa (Lei nº 6.404, de 1976, art. 243, § 1º) .

3º Considera-se que há influência significativa quando a investidora detenha ou exerça poder de participar nas decisões das políticas financeira ou operacional da investida, sem controlá-la (Lei nº 6.404, de 1976, art. 243, § 4º) .

4º A influência significativa é presumida quando a investidora for titular de vinte por cento ou mais do capital votante da investida, sem controlá-la (Lei nº 6.404, de 1976, art. 243, § 5º).

Superada a questão quanto ao conceito do MEP e quando o aplicamos, vamos exemplificar os registros contábeis correspondentes, tomando como base as demonstrações financeiras das Empresa “A” (investidora) e a Empresa “B” (investida). O Item 10 do CPC 18 resume o que iremos demonstrar, confira:

-

Pelo método da equivalência patrimonial, o investimento em coligada, em empreendimento controlado em conjunto e em controlada (neste caso, no balanço individual) deve ser inicialmente reconhecido pelo custo e o seu valor contábil será aumentado ou diminuído pelo reconhecimento da participação do investidor nos lucros ou prejuízos do período, gerados pela investida após a aquisição. A participação do investidor no lucro ou prejuízo do período da investida deve ser reconhecida no resultado do período do investidor. As distribuições recebidas da investida reduzem o valor contábil do investimento. Ajustes no valor contábil do investimento também são necessários pelo reconhecimento da participação proporcional do investidor nas variações de saldo dos componentes dos outros resultados abrangentes da investida, reconhecidos diretamente em seu patrimônio líquido. Tais variações incluem aquelas decorrentes da reavaliação de ativos imobilizados, quando permitida legalmente, e das diferenças de conversão em moeda estrangeira, quando aplicável. A participação do investidor nessas mudanças deve ser reconhecida de forma reflexa, ou seja, em outros resultados abrangentes diretamente no patrimônio líquido do investidor (vide Pronunciamento Técnico CPC 26 – Apresentação das Demonstrações Contábeis), e não no seu resultado.

Fácil? Nem um pouco, certo? Vamos destrinchar, fazendo isso passo a passo. Suponha que a Empresa “B” Tenha tido lucro de R$ 25.000,00. Sua demonstração financeira ficou da seguinte forma:

Empresa “B” (Investida)

Esse resultado deverá ser refletido no Balanço de “A”, o que é feito pelo seguinte registro contábil:

Débito: Investimento R$ 25.000,00

Crédito: Receita R$ 25.000,00

Isso resulta no seguinte balanço patrimonial de “A”:

Empresa “A” (Investidora)

Note que o valor do investimento aumentou em R$ 25.000,00, ao passo que, em contrapartida, a Reserva de Lucros aumentou no mesmo montante. Suponha que “A” detivesse não 100% da participação societária de “B”, mas sim 80%. Nesse caso o Investimento e as Reservas de Lucros aumentariam em R$ 20.000,00, resultado da aplicação do percentual de 80% sobre o valor do lucro de “B” de R$ 25.000,00.

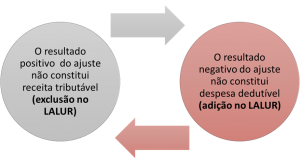

Esse valor de receita de equivalência patrimonial de R$ 25.000,00 não tem efeito tributário imediato (Artigos 425 e 426 do RIR 2018), devendo ser excluído para fins da apuração do lucro real. No caso de ajuste negativo de equivalência patrimonial (por decorrência, por exemplo, de prejuízo na investida) o montante que é registrado “debitando” resultado deve ser adicionado para apuração do lucro real. Confira a regra a ser aplicada:

Vamos dar continuidade imaginando que, num segundo momento, a Empresa “B” distribua 80% dos lucros auferidos (R$ 25.000,00 x 80% = R$ 20.000,00). Nesse caso, vejamos como fica o Balanço de “B”:

Empresa “B” (Investida)

Houve uma redução de Bancos e de Reserva de Lucros correspondente ao montante de R$ 20.000,00, que foi distribuído para a Investidora “A”. Por sua vez, essa entidade registra contabilmente o recebimento do valor, sendo realizado a seguinte operação:

Débito: Bancos R$ 20.000,00

Crédito: Investimentos R$ 20.000,00

Assim, temos um novo Balanço da Investidora:

Empresa “A” (Investidora)

O que podemos notar é que o valor da linha “Investimento” diminuiu, isso porque o PL da investida “B” reduziu em R$ 20.000,00. Por outro lado, houve um aumento do caixa referente ao recebimento de dividendos. Nesse caso, não há registros em contas de resultados, de modo que não é necessário realizar quaisquer ajustes para cálculo do lucro real, tendo em vista que o recebimento de dividendos tem efeito tão somente no caixa, não compondo o lucro da Investidora “A”.

Avaliando cuidadosamente cada registro conseguimos perceber o porquê desse método de avaliação ser chamado de “método de equivalência patrimonial”. Afinal, a avaliação do investimento está diretamente relacionada com o patrimônio líquido de “B”. Vejamos graficamente o que ocorreu em nosso exemplo:

Em resumo, o método de equivalência patrimonial reflete na avaliação de investimentos do ativo da investidora as mudanças no patrimônio líquido da investida.

Para encerrarmos, gostaria de retornar ao efeito tributário do MEP. Se voltarmos um pouco acima, perceberemos a menção à inexistência de “efeito tributário imediato”. Isso porque, embora o ajuste do MEP não tenha efeito na apuração do lucro real quando do seu registro – caso a investidora aliene o investimento-, o ganho de capital irá considerar o valor contábil registrado no balanço da investidora, o que reflete os ajustes de MEP. Portanto, caso “A” venda sua participação societária, por exemplo, pelo valor de R$ 400.000,00, o ganho de capital será de R$ 133.000,00.

O que isso significa? Que o MEP, embora não tenha efeito fiscal imediato, afeta o cálculo do ganho de capital no momento da alienação do investimento e, portanto, tem impacto tributário por atualizar o valor contábil do ativo e influenciar o ganho de capital a ser tributado.

Espero que após essa longa coluna o seu entendimento do MEP esteja mais claro. De toda forma, vale muito a pena se aprofundar nos seus estudos, por isso, deixo aqui a sugestão de três obras indispensáveis para estudo desse assunto e temas correlatos. Dois contábeis e um tributário:

Bons estudos e um forte abraço!

Professor Fabio Silva

[1] Contabilidade financeira / Bruno Meirelles Salotti … [et. al]. São Paulo: Atlas, 2019.